Trước bối cảnh kinh tế khó khăn, sức cầu thị trường còn yếu đã tác động lên khả năng trả nợ của khách hàng nên các ngân hàng kiến nghị gia hạn thêm Thông tư 02 từ 6 tháng đến 1 năm.

Tại Hội nghị trực tuyến toàn ngành về đẩy mạnh tín dụng ngân hàng năm 2024 diễn ra ngày 20/2, Lãnh đạo nhiều ngân hàng thương mại đề nghị Ngân hàng Nhà nước tiếp tục gia hạn Thông tư 02/2023/TT-NHNN về cơ cấu nợ, giãn hoãn nợ thêm 6 đến 12 tháng nữa để cả khách hàng và ngân hàng có điều kiện hơn trong việc trả nợ.

Nhất trí kéo dài Thông tư 02

Ông Hồ Nam Tiến, Phó Chủ tịch Hội đồng quản trị, kiêm Tổng giám đốc Ngân hàng Bưu điện Liên Việt (LPBank) cho biết đến nay LPBank cơ cấu được khoảng 2.500 tỷ đồng dư nợ theo Thông tư 02. Tuy nhiên, việc trả nợ đến khi Thông tư 02 đến hạn vào 30/6 tới cũng là khó khăn, do đó các ngân hàng mong muốn được Ngân hàng Nhà nước gia hạn thêm.

Vấn đề này cũng đã được đại diện nhiều ngân hàng nêu kiến nghị tại hội nghị và nhiều cuộc họp trước đó.

Thống đốc Nguyễn Thị Hồng lưu ý các tổ chức tín dụng phải cân đối nguồn vốn huy động, nguồn vốn cho vay để đảm bảo kiểm soát các rủi ro như về tín dụng, thanh khoản.

Ông Đỗ Thanh Sơn – Phó Tổng Giám đốc phụ trách VietinBank đánh giá: “Khách hàng sẽ tiếp tục khó khăn trong đầu năm 2024 và kéo đến đầu năm 2025, cho nên việc kéo dài Thông tư 02 về cơ cấu nợ và giữ nguyên nhóm nợ là cần thiết.”

Bên cạnh đó, ông Sơn cũng kiến nghị về vấn đề trích lập dự phòng cụ thể cho các khoản nợ trung hạn đã được cơ cấu lại nợ và giữ nguyên nhóm nợ. Theo ông với các kỳ hạn mà nhóm khách hàng này đã thanh toán đủ nợ thì không phải trích dự phòng bổ sung cho phần còn lại vì thời gian cho vay trung hạn còn kéo dài.

Ông Phạm Quang Thắng, Phó Tổng giám đốc Techcombank cũng cho hay, nợ xấu của Techcombank đến cuối tháng 1/2024 ngang bằng với cuối 2023, với tỷ lệ 1,2%.

Về cơ cấu nợ của khách hàng tại Techcombank theo Thông tư 02 đến cuối tháng 1/2024 khoảng 6.000 tỷ đồng và hiện khách hàng cũng bắt đầu trả nợ dần. Tuy nhiên, theo ông Thắng, để tạo điều kiện cho các doanh nghiệp có thời gian trả nợ thì Techcombank cũng kiến nghị được gia hạn thêm thời gian đối với việc cơ cấu và trả nợ tại Thông tư 02.

Ông Trần Long, Phó Tổng Giám đốc BIDV cũng cho rằng việc Thông tư 02 hết hạn vào 30/6/2024 sẽ tạo áp lực rất lớn về trả nợ cho các doanh nghiệp trong khi đó, việc xử lý nợ xấu các doanh nghiệp của các tổ chức tín dụng cũng gặp khó khăn. Do đó, đại diện BIDV kiến nghị kéo dài thời hạn áp dụng Thông tư tới hết năm 2024.

Đối với các kiến nghị của tổ chức tín dụng, Phó Thống đốc Đào Minh Tú cũng cho rằng cần thiết để xem xét gia hạn thêm Thông tư 02 nhưng vấn đề gia hạn thêm 6 tháng hay 1 năm thì cần được xem xét kỹ.

Ông Tú cũng đề nghị Vụ Tín dụng các ngành kinh tế cùng Cơ quan thanh tra giám sát, Vụ pháp chế, chính sách của Ngân hàng Nhà nước đề xuất và cơ chế này phải được ban hành ngay trong quý 1/2024.

Tại sao tăng trưởng tín dụng giảm?

Cũng tại hội nghị, lãnh đạo các ngân hàng thương mại đã lý giải nguyên nhân tín dụng tăng trưởng thấp ở những tháng đầu năm.

Ông Nguyễn Thanh Tùng, Tổng giám đốc Vietcombank cho hay trong tháng 1/2024, tín dụng của ngân hàng này sụt giảm 2,3% so với cuối năm 2023, tương ứng giảm 30.000 tỷ đồng. Trong đó tín dụng bán buôn giảm 19.000 tỷ đồng và tín dụng bán lẻ giảm 11.000 tỷ đồng.

Nguyên nhân là bởi tín dụng tiêu dùng bất động sản tiếp tục đà suy giảm từ năm 2023 đến nay. Tình hình kinh tế khó khăn, thu nhập người dân sụt giảm, thị trường bất động sản tiếp tục trầm lắng, các dự án bất động sản mới được cấp phép trong năm 2023 ít, các vướng mắc pháp lý vẫn còn nhiều… Bối cảnh kinh tế thế giới khó khăn, sức cầu giảm, đơn hàng sụt giảm cũng dẫn tới cầu vốn ngân hàng thấp.

Ngoài ra, tăng trưởng tín dụng tại Vietcombank thấp còn do một số yếu tố đặc thù của ngân hàng này. Cụ thể, dư nợ tín dụng ngắn hạn bán buôn chiếm tỷ trọng lớn trong tổng dư nợ của Vietcombank (70%), dư nợ cho vay phục vụ thanh toán quốc tế, tài trợ thương mại có tính thời vụ, thường tập trung vào trước tháng tết. Cầu của nhóm doanh nghiệp xuất khẩu, doanh nghiệp FDI cũng giảm mạnh trong dịp đầu năm (doanh nghiệp FDI có xu hướng trả nợ vay vào cuối năm để phục vụ nhu cầu quyết toán).

“Dư nợ tín dụng có xu hướng giảm vào tháng Một, tháng Hai hàng năm và sẽ tăng trở lại vào các tháng tới, không có gì bất thường. Khoảng cuối quý 1 và đầu quý 2/2024, tín dụng của khách hàng doanh nghiệp, cá nhân sẽ tăng trở lại,” ông Tùng nhận định.

Cũng theo lãnh đạo Vietcombank, hiện lãi suất không còn là vấn đề trở ngại với tăng trưởng tín dụng, do mặt bằng lãi suất cho vay đang ở mức thấp, thậm chí thấp hơn thời điểm COVID-19.

Tương tự, ông Phạm Toàn Vượng, Tổng giám đốc Ngân hàng Agribank cũng chia sẻ do đặc thù lượng khách hàng cá nhân lớn nên đầu năm tín dụng của Agribank thường giảm nhưng cuối năm tăng trưởng rất mạnh.

“Đầu năm nay, tín dụng của Agribank giảm rất lớn, hơn 1%, nhưng dự kiến hết quý 2 có thể tăng trưởng 5%-6%,” ông Vượng cho biết.

Lãnh đạo Ngân hàng BIDV cũng cho hay đến nay tín dụng giảm khoảng 25.000 tỷ đồng. Nguyên nhân chủ yếu là kinh tế khó khăn. Các động lực tăng trưởng sản xuất tiêu dùng, xuất khẩu… đối mặt nhiều khó khăn, các đơn hàng xuất khẩu chậm. Doanh nghiệp đăng ký thành lập mới chỉ tăng nhẹ nhưng doanh nghiệp tạm ngừng tăng 25% so với cùng kỳ.

Tại khối ngân hàng thương mại cổ phần tư nhân, ông Phạm Như Ánh, Tổng giám đốc Ngân hàng Quân đội (MB) cho hay tín dụng tháng 1/2024 của ngân hàng này cũng giảm 0,7%. Nguyên nhân là do cầu tín dụng thấp, sức hấp thụ vốn kém.

“Vay để làm gì là câu hỏi lớn. Năm ngoái nói nhiều về bất động nhưng năm nay vẫn còn khó khăn, hiện đang trong quá trình tháo gỡ nhưng kết quả tháo gỡ thì hiếm. Đề nghị Ngân hàng Nhà nước phối hợp tháo gỡ bất động sản để không bị ảnh hưởng đến vay tiêu dùng bất động sản năm 2024,” ông Ánh đề xuất.

Phát biểu kết luận tại hội nghị, ông Đào Minh Tú – Phó Thống đốc Ngân hàng Nhà nước đặt câu hỏi: Tín dụng những tháng đầu năm giảm có phải do xu hướng hay quy luật hay do nguyên nhân nào khác?

“Lãi suất là vấn đề luôn được quan tâm. Nếu thấp quá cũng không phải là hay vì lãi suất phải phù hợp với các chỉ tiêu chung của nền kinh tế, đặc biệt là tỷ giá. Nhưng liệu lãi suất của các khoản cho vay trước đây đã giảm chưa?

Vì vậy, Phó Thống đốc nhấn mạnh các ngân hàng thương mại phải công bố lãi suất cho vay ở mức bình quân đối với ngắn hạn, trung hạn và dài hạn để các khách hàng cá nhân và tổ chức nắm được.

Ông Tú nhấn mạnh thêm đối với tín dụng tiêu dùng, mặc dù còn khó khăn nhưng các ngân hàng cần đẩy mạnh cho vay đối với lĩnh vực này. Bởi chỉ có đẩy mạnh cho vay tiêu dùng thì mới có thể kích cầu được sức mua từ đó đẩy mạnh được tín dụng, thúc đẩy tăng trưởng kinh tế.

Đặc biệt, thông qua việc đẩy mạnh tín dụng tiêu dùng chính thống từ ngân hàng và công ty tài chính sẽ đẩy lùi được “tín dụng đen” đang hoành hành hiện nay tuy nhiên cũng cần kiểm soát được rủi ro nợ xấu, nhất là trước bối cảnh thị trường còn khó khăn nhất định hiện nay./.

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

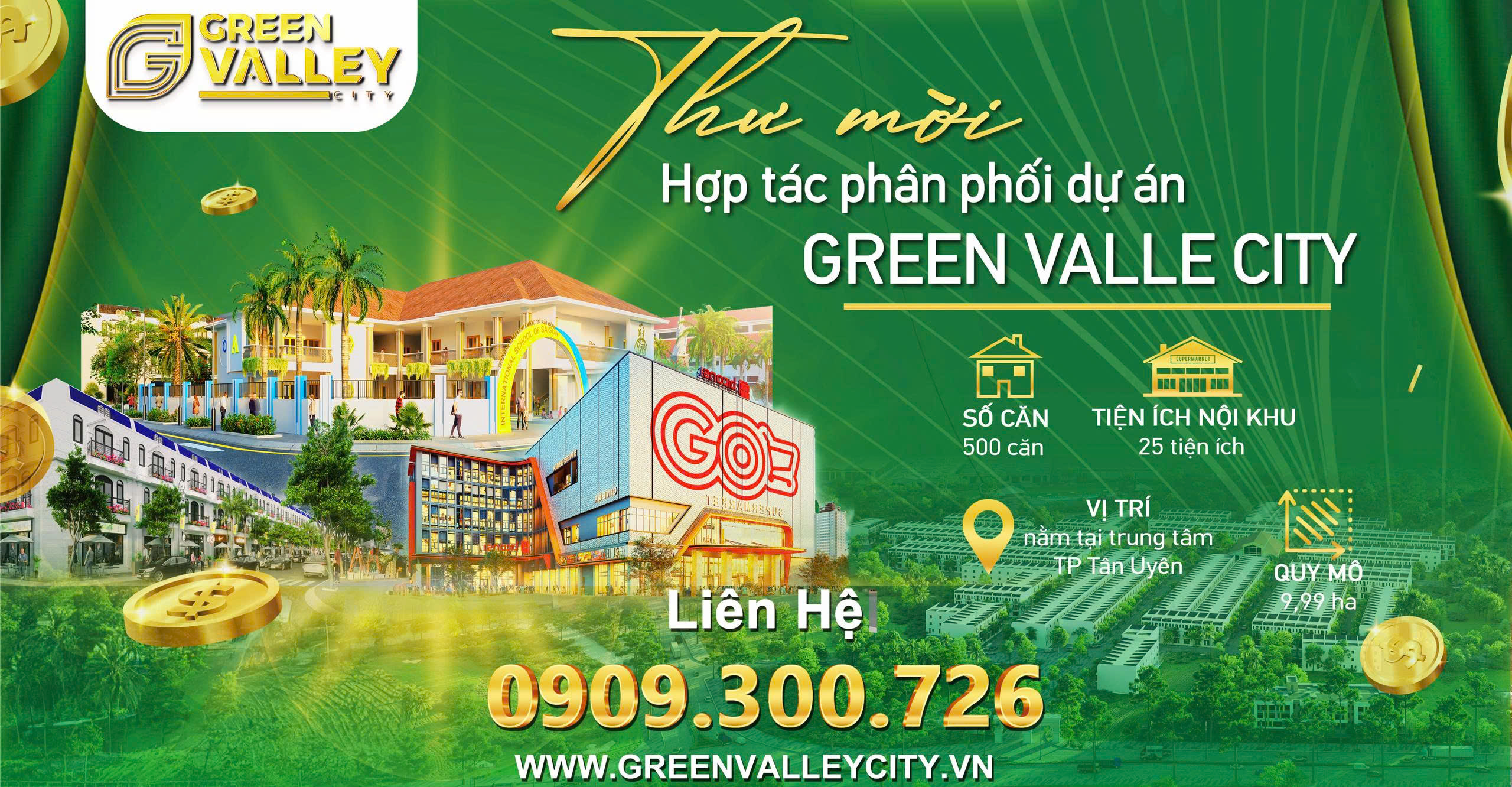

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- 4 động tác duỗi cơ chỉ tốn 1 phút nhưng sẽ giúp bạn có vòng eo đẹp

- Đại gia chăn nuôi Dabaco tăng lãi trở lại nhờ bất động sản

- Bất động sản ấm lên, người bán ‘quay xe’, lật kèo khiến môi giới cay đắng

- Quyết liệt tháo gỡ khó khăn cho bất động sản, tránh tình trạng doanh nghiệp vỡ nợ hàng loạt tạo gánh nặng cho nền kinh tế

- Chỉ đạo mới của Thủ Tướng về 2 siêu dự án Vành đai