Những diễn biến mới trên thị trường liên ngân hàng xuất hiện trong bối tỷ giá USD/VND liên tục tăng nóng và NHNN triển khai biện pháp kép để ‘ghìm cương’ tỷ giá.

Phiên giao dịch hôm qua (4/11) chứng kiến đà tăng nóng của lãi suất liên ngân hàng. Theo số liệu của Hiệp hội nghiên cứu thị trường liên ngân hàng, lãi suất chào bình quân VND tăng rất mạnh 1,38 – 2,23 điểm % ở tất cả các kỳ hạn từ 1 tháng trở xuống so với phiên cuối tuần trước; cụ thể: kỳ hạn qua đêm tăng lên 6,20%; 1 tuần lên 6,18%; 2 tuần là 5,95% và 1 tháng là 5,75%.

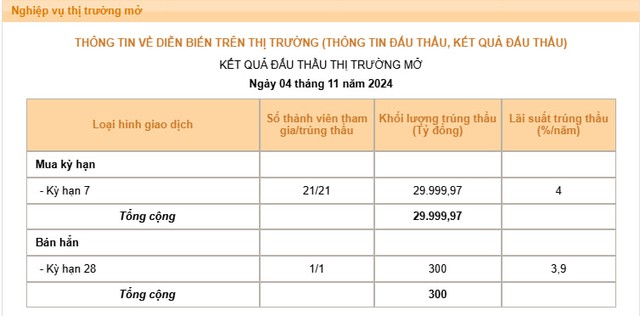

Trong bối cảnh trên, Ngân hàng Nhà nước (NHNN) đã tăng cường hỗ trợ thanh khoản hệ thống bằng nghiệp vụ thị trường mở. Cụ thể, trên kênh cho vay cầm cố giấy tờ có giá (OMO), NHNN chào thầu 30.000 tỷ đồng, kỳ hạn 07 ngày, lãi suất ở mức 4,0%. Có 29.999,97 tỷ đồng trúng thầu. Ngược lại, có 10.000 tỷ đồng đáo hạn trên kênh cầm cố. Tính chung, NHNN đã bơm ròng gần 20.000 tỷ qua kênh OMO trong phiên 4/11.

Mặt khác, NHNN tiếp chào thầu tín phiếu NHNN ở kỳ hạn 28 ngày, đấu thầu lãi suất. Có 300 tỷ đồng trúng thầu, lãi suất giữ ở mức 3,90%. Trong khi đó có 3.900 tỷ đồng tín phiếu đáo hạn. Tương ứng, NHNN đã bơm ròng 3.600 tỷ trên kênh tín phiếu.

Tổng cộng trên hai kênh OMO và tín phiếu, NHNN bơm ròng gần 23.600 tỷ đồng ra thị trường qua kênh thị trường mở trong phiên hôm qua.

Nguồn: SBV

Những diễn biến mới trên thị trường liên ngân hàng xuất hiện trong bối tỷ giá USD/VND liên tục tăng nóng trong những tuần gần đây, tiệm cận vùng đỉnh lịch sử ghi nhận và NHNN đang triển khai biện pháp kép để ‘ghìm cương’ tỷ giá.

Theo đó, tỷ giá USD tại các ngân hàng đã liên tục niêm yết sát, thậm chí kịch trần suốt hai tuần qua và đã tăng 4,3% kể từ đầu năm; còn tỷ giá USD trên thị trường tự do cũng đã chạm mức 25.900 đồng.

Bên cạnh sức ép từ thị trường quốc tế, tỷ giá USD/VND cũng chịu sức ép do nhu cầu ngoại tệ có xu hướng gia tăng do các yếu tố mùa vụ. Theo giới phân tích, nhu cầu ngoại tệ thanh toán của nhóm doanh nghiệp nhập khẩu và FDI phát sinh trong nửa đầu tháng 10 kết hợp với đà tăng mạnh của đồng USD trên thị trường thế giới là yếu tố chính hỗ trợ cho đà tăng của tỷ giá USD/VND trong tháng 10. Ngoài ra, nhu cầu mua ngoại tệ từ Kho bạc Nhà nước cũng là một trong những yếu tố khiến giá ngoại tệ tăng nhanh gần đây.

“Ngoài mối tương quan với chỉ số DXY – US Dollar Index, diễn biến tỷ giá USD/VND vào cuối quý 3 – đầu quý 4 thường bị ảnh hưởng bởi nhu cầu về ngoại tệ (trả nợ nước ngoài, nhập khẩu nguyên liệu và doanh nghiệp FDI chuyển lợi nhuận về nước…), dẫn đến mất cân đối về cung-cầu ngoại tệ trong nước”, Chứng khoán Rồng Việt cho hay.

Biện pháp đầu tiên được NHNN sử dụng là việc mở lại kênh phát hành tín phiếu sau gần 2 tháng tạm ngưng. Theo đó, từ ngày 18/10, NHNN đã bắt đầu chào thầu tín phiếu trở lại với hai kỳ hạn 14 ngày và 28 ngày. Việc mở lại hoạt động chào bán tín phiếu cho thấy định hướng hút bớt thanh khoản VND trong hệ thống ngân hàng và có chiều hướng làm tăng lãi suất VND trên thị trường liên ngân hàng.

Tổng lượng tín phiếu NHNN đã phát hành tính đến ngày 25/10 là xấp xỉ 67.000 tỷ đồng, gồm 17.800 tỷ đồng tín phiếu có kỳ hạn 14 ngày, còn lại là tín phiếu có kỳ hạn 28 ngày. Con số này cộng với số tiền NHNN hút về, khi các khoản cho vay cầm cố giấy tờ có giá (OMO) đáo hạn vào đầu tháng là khoảng 57.600 tỷ, đã đưa tổng mức hút ròng trong giai đoạn từ 01-25/10 lên khoảng 124.600 tỷ đồng.

Với các ngân hàng cần nguồn hỗ trợ, NHNN vẫn sẵn sàng cho vay qua kênh OMO nhưng các nhà băng này phải chấp nhận mức lãi suất không rẻ, ở mức 4%/năm.

Việc sử dụng song song hai công cụ tín phiếu và OMO nhằm phục vụ mục tiêu kép là vừa đảm bảo thanh khoản cho hệ thống ngân hàng, vừa giảm sức ép lên tỷ giá thông qua việc thu hẹp chênh lệch lãi suất USD – VND trên thị trường liên ngân hàng.

Trong bối cảnh tỷ giá vẫn tiếp tục leo thang sau một tuần phát hành tín phiếu trở lại, NHNN đã tiếp tục sử dụng biện pháp mạnh mẽ hơn là bán can thiệp ngoại tệ.

Theo đó, chiều ngày 24/10, NHNN đã tăng giá bán USD can thiệp niêm yết tại Sở Giao dịch lên 25.450 VND/USD. Đồng thời, theo một số nguồn tin trên thị trường liên ngân hàng, Nhà điều hành đã có thông báo tới các ngân hàng về việc nối lại hoạt động bán ngoại tệ can thiệp ngoại tệ theo hình thức giao ngay, tại mức tỷ giá 25.450 VND/USD – bằng mức giá can thiệp được NHNN đưa ra hồi tháng 4/2024.

Như vậy, NHNN đang sử dụng đồng thời cả hai công cụ là tín phiếu và bán ngoại tệ can thiệp để kiềm chế đà tăng của tỷ giá – tương tự giai đoạn quý 2 và đầu quý 3 vừa qua. Hoạt động điều hành của NHNN được đánh giá sẽ giúp kìm chế đà tăng nóng của tỷ giá, nhưng sẽ phần nào ảnh hưởng tới thanh khoản VND trên thị trường liên ngân hàng.

Nguồn: cafef.vn

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Đường đến sân bay 16 triệu USD, tương lai phục vụ 100 triệu khách sẽ có 3 loại phương tiện siêu hiện đại?

- Hướng dẫn 8 cách tạo file PDF mới nhất 2020 (Thành công 100%)

- Bình Dương: Pháo hoa rực rỡ đêm giao thừa, 400.000 lao động ở lại đón tết

- Bình Dương: Trao quyết định bổ nhiệm lại cho 2 giám đốc sở

- Việt Nam vẫn là “vùng trũng” hút nguồn vốn đầu tư vào lĩnh vực bất động sản