Yếu tố nước ngoài đóng vai trò nổi bật trên thị trường M&A Việt Nam năm 2023 và xu hướng này dự báo tiếp tục duy trì trong năm tới.

Nhiều thương vụ liên quan đến vốn ngoại

Trong danh sách các thương vụ M&A tiêu biểu năm 2023, ngoại trừ thương vụ Vinfast Auto hợp nhất với Black Spade Acquisition Co, có thể kể đến thương vụ Sumitomo chi khoảng 1,5 tỷ USD mua 15% cổ phần VPBank, AEON chi 4.300 tỷ đồng mua 100% vốn góp tại Công ty Tài chính TNHH MTV Bưu điện (PTF) từ SeABank, ESR bỏ ra 450 triệu USD mua cổ phần BW Industrial…

Nếu như giai đoạn trước, vốn ngoại chảy mạnh vào lĩnh vực tiêu dùng thiết yếu, thì gần đây, trọng tâm được dịch chuyển đôi chút sang các ngành khác, với tỷ trọng lớn ở các ngành tài chính, bất động sản, tiêu dùng thiết yếu và cả không thiết yếu, năng lượng và tiện ích.

Ngành chăm sóc sức khỏe cũng tạo điểm nhấn trên thị trường M&A 2023, với thương vụ Thomson Medical (công ty đến từ Singapore) bỏ ra gần 9.000 tỷ đồng mua Bệnh viện FV. Đây cũng là thương vụ M&A có quy mô lớn nhất trong lĩnh vực chăm sóc sức khoẻ tại Việt Nam từ trước đến nay.

Ở lĩnh vực bất động sản, thị trường cũng chứng kiến hàng loạt thương vụ M&A đến từ khối ngoại. Cũng là đối tác đến từ Singapore, Tập đoàn Surbana Jurong ký kết hợp tác với Kim Oanh Group nhằm phát triển các dự án do Kim Oanh làm chủ đầu tư. Keppel Land (Singapore) cho biết họ đã thông qua công ty con VN Prime Vietnam (VNPV) mua lại 65% cổ phần tại một doanh nghiệp sở hữu bất động sản bán lẻ tại Hà Nội.

Trong khi đó, Hưng Thịnh bắt tay với Marubeni – tập đoàn thương mại đầu tư đa ngành lớn nhất Nhật Bản để hợp tác phát triển một dự án tọa lạc tại TP. Thủ Đức, với tổng mức đầu tư dự kiến trên 10.000 tỷ đồng…

Ông Nguyễn Công Ái, Phó tổng giám đốc Công ty KPMG Việt Nam đánh giá, giai đoạn trước đây, khi các nhà đầu tư nước ngoài vào Việt Nam thường đòi hỏi pháp lý phải hoàn hảo, nhưng gần đây, cùng với việc bên bán là các doanh nghiệp Việt Nam đã đưa ra các mức giá phù hợp, đồng thời cũng nỗ lực trong việc chịu trách nhiệm trong việc hoàn thiện các thủ tục pháp lý, nên có những thương vụ nhà đầu tư nước ngoài đã chấp nhận mức rủi ro nhất định, tức là khẩu vị rủi ro đã tăng hơn một chút.

|

Huy động vốn đầu tư nước ngoài qua phát hành cổ phần, bán phần vốn góp là hướng đi cần được khuyến khích với các doanh nghiệp trong nước nhằm nâng cao năng lực tài chính, sức cạnh tranh. Song song với đó, cần nhanh chóng thiết kế cơ chế giám sát cũng như định hướng chính sách những ngành nghề, lĩnh vực nào cần khuyến khích đầu tư, đảm bảo phù hợp với quy định pháp luật về cạnh tranh, đầu tư, chứng khoán. Thông qua những chính sách đó sẽ cân bằng lợi ích của doanh nghiệp và nhà đầu tư.

Ông Lê Xuân Đồng, Giám đốc điều hành Khối Nghiên cứu thị trường và tư vấn FiinGroup cho rằng, bất động sản và ngân hàng đang là những lĩnh vực được khối ngoại quan tâm nhất, trong đó chủ yếu tập trung các nhà đầu tư nước ngoài từ Nhật Bản, Singapore, Thái Lan…

Theo ông Đồng, nhà đầu tư ngoại vẫn âm thầm thâu tóm doanh nghiệp nội địa, bởi họ xác định hiện là thời điểm nền kinh tế khó khăn nhưng lại là cơ hội cho việc mở rộng kinh doanh ở Việt Nam. Vì vậy, giao dịch M&A được thực hiện bởi các nhà đầu tư nước ngoài dự báo tiếp tục tăng mạnh trong thời gian tới.

Sôi động hơn trong năm 2024

Bất động sản và ngân hàng đang là lĩnh vực được khối ngoại quan tâm nhất.

Ông Lê Xuân Đồng, Giám đốc điều hành Khối Nghiên cứu thị trường và tư vấn FiinGroup

Ông Bùi Văn Huy, Giám đốc Chi nhánh TP.HCM, Công ty Chứng khoán DSC nhìn nhận, hoạt động M&A sẽ diễn ra sôi động hơn trong năm 2024.

Theo ông Huy, chu kỳ kinh tế nào cũng vậy, trong giai đoạn đầu của quá trình hồi phục kinh tế, khi bên mua ổn định dần về tiềm lực, trong khi nhiều doanh nghiệp vẫn còn trong trạng thái khó khăn, hoạt động M&A sẽ rất sôi động. Chính vì vậy, nhiều thương vụ mua bán, sáp nhập các doanh nghiệp kiệt quệ tài chính sẽ được diễn ra trong giai đoạn tới. Đó là những gì đã được chứng kiến trong giai đoạn 2014 – 2016. Ở thời điểm đó, dòng tiền lớn tập trung chủ yếu ở thị trường M&A, điều này có thể khiến dòng tiền trên thị trường chứng khoán thứ cấp bớt sôi động, nhưng là nền tảng cho đà phục hồi của nền kinh tế và tăng trưởng của thị trường chứng khoán sau đó.

Dự báo về nhóm ngành sẽ sôi động và đặc biệt thu hút vốn ngoại, ông Huy cho rằng, khả năng cao sẽ là nhóm tài chính và bất động sản. Nhiều ngân hàng thương mại đã lên kế hoạch phát hành chiến lược cho nhà đầu tư nước ngoài và dự kiến sẽ có nhiều thương vụ tiếp nối sau Sumitomo đầu tư vào VPBank. Thực tế, trong năm 2023, M&A ngành ngân hàng diễn ra rất sôi động, với các nhóm cổ đông kín tiếng và không tiết lộ đại chúng sự hiện diện của mình ở một số ngân hàng.

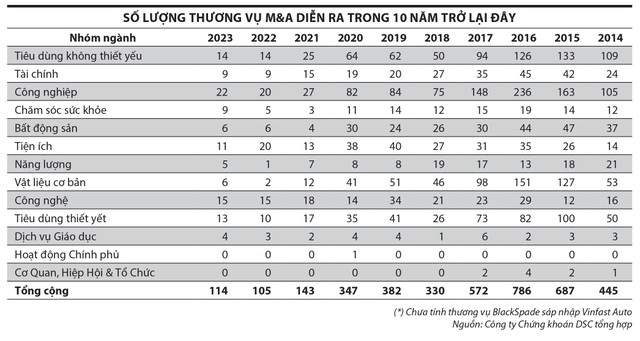

Các công ty chứng khoán, công ty tài chính, hay bảo hiểm cũng là các mục tiêu M&A tiềm năng. Đối với lĩnh vực bất động sản, trong năm thị trường ảm đạm, số lượng thương vụ M&A ổn định so với 2 năm trước (xem bảng thống kê). Với quá trình xử lý nợ xấu, nợ trái phiếu, các dự án dở dang liên quan đến bất động sản trong năm tới, hứa hẹn sẽ là năm bận rộn với cả bên mua và bên bán trên thị trường M&A bất động sản.

“Dòng vốn ngoại chực chờ để thu gom dự án, quỹ đất đang rất lớn. Tất nhiên, cần những chủ trương, quy định mới để tháo gỡ các vấn đề pháp lý để kích hoạt làn sóng vô cùng tiềm năng này”, ông Huy chia sẻ.

Trong khi đó, theo ông Nguyễn Công Ái, các nhà đầu tư trong nước đã đến lúc phải bán đi một số dự án với mức giá chấp nhận được, trong khi nhà đầu tư nước ngoài sẵn sàng hơn trong việc tham gia thị trường, bởi họ hiểu chờ đợi hơn để có được một mức giá tốt hơn nữa thì chắc cũng khó. Khi bên bán buộc phải bán và bên mua đã sẵn sàng sẽ tạo cơ hội cho các thương vụ M&A diễn ra sôi động hơn trong giai đoạn tới.

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Người thu nhập thấp khó mua được nhà ở xã hội với lãi suất 8,2%

- Nhiều loại lãi suất chủ chốt tiệm cận, thậm chí tương đương giai đoạn tiền rẻ

- Giá đất nền đã tăng nhưng vẫn rẻ hơn 30% so với đỉnh cơn “sốt”, cơ hội cuối cùng cho nhà đầu tư đón sóng chu kỳ mới?

- 3 con giáp này không chỉ có tuổi thọ cao mà hậu vận còn được hưởng an nhàn, hạnh phúc

- 9 cách mở bàn phím ảo trên Windows 10 đơn giản nhất