![]()

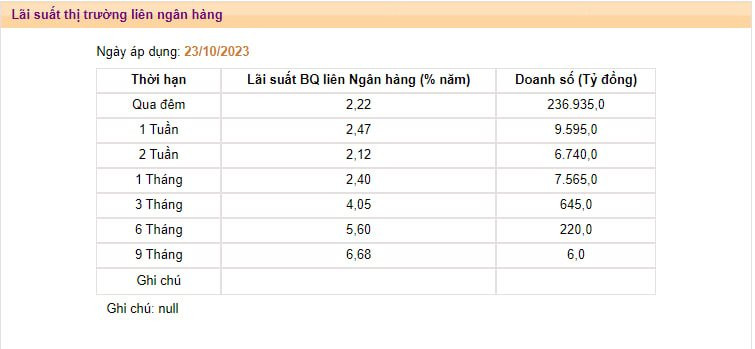

Lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm đã tăng lên gấp 12 – 13 lần so với cuối tháng 9.

Theo số liệu mới nhất được NHNN công bố, lãi suất VND bình quân liên ngân hàng tại kỳ hạn qua đêm (kỳ hạn chính chiếm 90% giá trị giao dịch) trong phiên 23/10 đã tăng mạnh lên 2,22% từ mức 1,47% ghi nhận vào phiên trước đó (20/10). Đây là mức lãi suất cao nhất kể từ giữa tháng 6/2023 và cao hơn nhiều so với lãi suất huy động tại các kỳ hạn dưới 1 tháng của các ngân hàng (0,1 – 0,5%/năm).

So với mức thấp hồi cuối tháng 9 (0,16 – 0,19%), lãi suất qua đêm liên ngân hàng đã tăng lên gấp 12 – 13 lần. Lãi suất các kỳ hạn chủ chốt khác như 1 tuần, 2 tuần, 1 tháng cũng đều tăng mạnh.

Nguồn: SBV

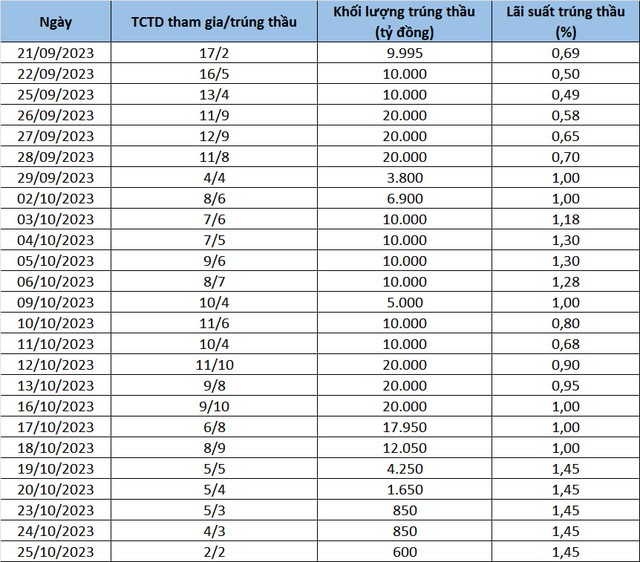

Trong bối cảnh lãi suất liên ngân hàng tăng mạnh, lượng tín phiếu trúng thầu liên tục giảm trong những phiên gần đây.

Đáng chú ý, phiên hôm nay (25/10) chỉ có 2 thành viên thị trường tham gia đấu thầu tín phiếu và đều trúng thầu với tổng khối lượng đạt 600 tỷ đồng. Đây là phiên có số lượng thành viên tham gia và lượng tín phiếu trúng thầu thấp nhất kể từ khi NHNN mở lại kênh phát hành tín phiếu vào giữa tháng 9.

Ở chiều ngược lại, có tới 20.000 tỷ đồng tín phiếu đáo hạn trong phiên hôm nay và kênh cầm cố giấy tờ có giá tiếp tục không phát sinh giao dịch. Như vậy, NHNN đã bơm ròng 19.400 tỷ đồng trong ngày 25/10.

Tính chung 5 phiên vừa qua, đã có gần 70.000 tỷ đồng tín phiếu đáo hạn, nhưng chỉ có 8.200 tỷ tín phiếu được phát hành mới. Như vậy, Nhà điều hành đã bơm ròng cho hệ thống ngân hàng tổng cộng gần 61.800 tỷ đồng.

Các lô tín phiếu phát hành của NHNN. (Nguồn: Trọng Tín tổng hợp)

Lượng tín phiếu trúng thầu ở mức thấp và lãi suất liên ngân hàng tăng mạnh cho thấy thanh khoản hệ thống không còn quá dư thừa. Trước đó, NHNN đã mở lại kênh hút tiền qua tín phiếu sau hơn 6 tháng tạm ngưng trong bối cảnh thanh khoản hệ thống dư thừa và lãi suất liên ngân hàng xuống thấp lịch sử.

Sau 25 phiên chào thầu liên tiếp, NHNN đã phát hành tổng cộng gần 263.900 tỷ đồng tín phiếu, trong đó số tín phiếu đã đáo hạn là 70.000 tỷ đồng (tương đương hơn 1/4). Hiện, lượng tín phiếu lưu hành đã giảm về còn 193.900 tỷ đồng, tương ứng với số tiền được Nhà điều hành rút ra khỏi hệ thống kể từ khi mở lại kênh phát hành tín phiếu.

Giới phân tích cho rằng, động thái phát hành tín phiếu của NHNN nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó kỳ vọng sẽ đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND, qua đó gián tiếp hỗ trợ tỷ giá.

Ông Nguyễn Khánh, Founder Hedge Academy và là chuyên gia nhiều năm làm việc trong lĩnh vực ngoại hối tại các ngân hàng, dự báo NHNN sẽ tiếp tục phát hành thêm tín phiếu mới nhằm kiểm soát mặt bằng lãi suất liên ngân hàng với mức sàn sẽ là lãi suất trúng thầu tín phiếu. Bên cạnh đó, lãi suất liên ngân hàng khó có thể giảm về mức thấp như hồi đầu năm do một số yếu tố mang tính mùa vụ như: tín dụng thường tăng mạnh vào cuối năm, sự ấm lên của thị trường bất động sản hay tăng đầu tư công làm tiền gửi Kho bạc Nhà nước trong hệ thống sẽ không quá dồi dào,…

Chứng khoán Vietcombank cũng cho rằng, việc phát hành tín phiếu của Ngân hàng Nhà nước gần đây không gây ra những cú sốc hay thay đổi quá nhanh đối với thanh khoản VND trong hệ thống liên ngân hàng. Tuy nhiên, trong Quý IV, lãi suất liên ngân hàng được dự báo tăng đáng kể, rời khỏi mặt bằng thấp. Mặc dù vậy, do nhu cầu tín dụng yếu, tình trạng thiếu hụt thanh khoản cuối năm sẽ ít khả năng xảy ra hơn.

Nguồn: https://cafef.vn

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Siêu AI GPT-4 ra mắt

- Thủ tướng yêu cầu sớm ban hành kết luận thanh tra các tổ chức kinh doanh vàng

- Mỗi người dân là ‘chiến sĩ làm giàu’

- Sáng nay, tuyên án 21 bị cáo trong vụ ‘Chuyến bay giải cứu’

- TP.HCM định hướng 3 giai đoạn phát triển đô thị quanh nhà ga metro