Những ngày gần đây, cộng đồng DN bất động sản (BĐS) đang hồi hộp chờ đợi Ngân hàng Nhà nước (NHNN) điều chỉnh hạn mức tín dụng trong khoảng còn lại của 14%, để thuận tiện cho việc triển khai thực hiện gói hỗ trợ lãi suất 2%.

Việc thực hiện nới room này được kỳ vọng sẽ mang đến tác động tích cực cho thị trường BĐS phục hồi, tái phát triển.

Nỗi lo dòng tiền khó

Từ cuối năm 2021, NHNN thông báo sẽ không tăng lãi suất điều hành trong năm 2022, trong khi các ngân hàng T.Ư trên thế giới bắt đầu rục rịch tăng lãi suất trước sức ép lạm phát.

Tín hiệu này cho thấy tình hình tín dụng đang từng bước được thắt chặt hơn với các kênh đầu tư, ngay cả kênh truyền thống như BĐS, chứng khoán, vàng… khiến nhiều DN, tổ chức, cá nhân buộc phải thận trọng hơn trong việc quyết định “rót” tiền đầu tư.

Riêng đối với mảng kinh doanh BĐS, mặc dù phía NHNN đã chính thức thông báo cơ quan này không có chủ trương siết tín dụng nhưng tại dự thảo sửa đổi Thông tư 39/2016/TT-NHHN lại đưa ra nhiều tín hiệu dòng tiền sẽ bị thắt chặt. Cụ thể, tại dự thảo mới, NHNN đã đề xuất quy định chặt chẽ hơn về quy trình, điều kiện, hồ sơ, thủ tục, phương án sử dụng vốn vay, kế hoạch trả nợ… của các khoản vay mua nhà để ở, đặc biệt là khoản vay với số tiền lớn.

Ngoài ra, cơ quan soạn thảo còn bổ sung một loạt yêu cầu khách hàng chứng minh khả năng tài chính trong các giao dịch với bên thứ ba; cho vay thanh toán tiền đặt cọc dự án hình thành trong tương lai chưa đủ điều kiện; không cho vay bù đắp vốn tự có, hoàn tiền vay để mua BĐS, hàng hóa…

Các tổ chức tín dụng hầu hết khuyến khích khoản vay mua nhà để ở – là khoản vay ít rủi ro và điều khoản tài sản đảm bảo rõ ràng. Nguồn vốn tín dụng ngân hàng tài trợ cho hoạt động kinh doanh BĐS chỉ chiếm khoảng 35% tương đương 0,78 triệu tỷ đồng, phần lớn là khoản cho vay mua và sửa chữa nhà ở.

“Thời gian qua, hầu hết hồ sơ tín dụng vay đầu tư, kinh doanh BĐS đều bị dừng xét duyệt, cùng với việc cơ quan quản lý Nhà nước kiểm soát chặt hơn việc huy động trái phiếu, khiến nhiều DN bị thiếu hụt nguồn vốn để phát triển dự án. Đặc biệt, những dự án mua bán, sáp nhập thì lại càng khó khăn hơn trong quá trình làm hồ sơ vay vốn để tái phát triển dự án” – Tổng Giám đốc Đông Dương Land Lò Thị Dung cho hay.

Chính sách tín dụng cùng những quyết định của các cơ quan chức năng liên quan đến trái phiếu DN BĐS trong thời gian qua đã khiến nguồn cung và giao dịch BĐS chững lại, giá tăng cao. Chỉ tính riêng ở 2 thị trường lớn là Hà Nội và TP Hồ Chí Minh, giá căn hộ tăng từ 8 – 13% so với cùng kỳ năm 2021; cá biệt đối với phân khúc biệt thự, nhà phố liền kề ghi nhận mức tăng gấp từ 2 – 2,5 lần so với cùng kỳ, TP Hồ Chí Minh xuất hiện nhiều căn biệt thự cao kỷ lục, đạt ngưỡng 700 tỷ đồng/căn.

“Trong khi đó, đối với phân khúc đất nền trên phạm vi cả nước, mặc dù giao dịch rất ít và lượng người quan tâm cũng giảm mạnh từ 20 – 30% nhưng mức giá rao bán thì lại tăng bình quân từ 10 – 15% so với cùng kỳ. Thậm chí vẫn xuất hiện tình trạng sốt đất ở một số địa bàn như: Hà Tĩnh, Quảng Trị, Lâm Đồng… Dòng tiền khó, cùng với việc giá đất tăng cao khiến cho DN càng khó khăn hơn trong việc phát triển dự án mới” – Phó Chủ tịch Hiệp hội BĐS Việt Nam Nguyễn Văn Đính nhìn nhận.

Tác động tích cực đến dòng tiền

NHNN thường cấp hạn mức tăng trưởng tín dụng vào đầu năm và sẽ có những đợt đánh giá lại vào giữa hoặc cuối năm, tùy vào hiện trạng và “sức khỏe” của mỗi ngân hàng, hạn mức có thể tăng thêm. Tuy nhiên, trước nỗi lo lạm phát ngày càng tăng, quan điểm cứng rắn về tăng trưởng tín dụng của cơ quan điều hành khiến nhiều ngân hàng bị “hẫng”.

Để khắc phục tình trạng trên, mới đây Thống đốc NHNN Nguyễn Thị Hồng công bố sẽ điều chỉnh phần còn lại của room tín dụng 14% mà NHNN đã định hướng từ đầu năm, để thuận tiện cho việc triển khai gói hỗ trợ lãi suất 2%. Thời điểm hiện tại, cộng đồng DN nói chung, DN BĐS nói riêng đang hồi hộp chờ đợi thông báo chính thức về việc nới room tín dụng của NHNN.

Theo đánh giá, thời gian qua NHNN còn băn khoăn chuyện chưa nới room tăng trưởng tín dụng do lo ngại lạm phát và thanh khoản hệ thống ngân hàng. Tuy nhiên, trong bối cảnh lạm phát chủ yếu do chi phí đẩy lên cao, nếu có thể kiểm soát giá xăng dầu và giá thịt lợn thì có thể tự tin kiểm soát được lạm phát dưới 4%.

“NHNN cần linh hoạt về hạn mức tăng trưởng tín dụng, không nên chờ đến quý IV/2022 khi tăng trưởng tín dụng và lạm phát “êm” rồi mới nới room tín dụng vì như vậy quá trễ so với nhu cầu phục hồi của nền kinh tế và DN. Không nên quá lo ngại về lạm phát, khi cả thế giới đang đối mặt với lạm phát thì chúng ta đã kiểm soát được, đó là một cơ hội rất tốt” – Thành viên Hội đồng Tư vấn Chính sách Tài chính – Tiền tệ quốc gia, TS Cấn Văn Lực phân tích.

Dự báo từ Công ty CP Chứng khoán SSI, việc NHNN phân bổ room tín dụng còn lại của năm 2022 tương đương với việc sẽ có khoảng 457.000 tỷ đồng sẽ được phân bổ về cho các ngân hàng, với mức dự báo hạn mức khoảng 3 – 5% tùy vào tình hình sức khỏe của từng ngân hàng.

Việc nới room tín dụng sẽ có tác động tích cực đến dòng tiền của các DN BĐS và tăng dư địa cho thị trường phục hồi, tái phát triển khi thị trường BĐS được kỳ vọng sẽ ấm trở lại vào những tháng cuối năm lúc dòng tín dụng khai thông, DN giải phóng được lượng hàng tồn kho.

Đồng thời cũng có thêm nguồn tiền để trả nợ, đáo hạn trái phiếu, đặc biệt đối với DN quy mô vừa và nhỏ gặp nhiều khó khăn trong việc tìm kiếm nguồn vốn để xoay vòng. Trong khi đó, với nhóm DN BĐS lớn còn tài sản đảm bảo để vay ngân hàng sẽ đủ điều kiện để phát hành trái phiếu mới cũng như vay trái phiếu quốc tế…

“Việc NHNN ban hành các quy định và thực hiện nhiều giải pháp nhằm kiểm soát rủi ro đối với tín dụng BĐS, đảm bảo an toàn hoạt động ngân hàng, góp phần phát triển thị trường BĐS lành mạnh nhưng vẫn đảm bảo khách hàng có nhu cầu thực về nhà ở, phương án vay vốn hiệu quả, khả thi vẫn được thuận lợi tiếp cận vay vốn.

Đồng thời cũng khuyến khích tổ chức tín dụng tập trung nguồn vốn tín dụng cho phân khúc nhà ở thương mại giá rẻ, nhà ở xã hội, nhà ở cho công nhân” – Phó Vụ trưởng Vụ Chính sách tiền tệ (NHNN) Phạm Chí Quang cho hay.

“Một số nước như Nhật Bản hay Hàn Quốc, khi họ đưa ra các chính sách kinh tế dù với mục đích là ưu đãi hay hạn chế đối với các DN thì cũng có khung thời gian, 3 – 5 năm tùy theo từng ngành. Tương tự, với chính sách kiểm soát tín dụng với lĩnh vực BĐS cần có thời gian áp dụng cụ thể, không nên kéo dài. Việc đặt ra thời hạn nhất định để người dân và DN có thể đưa ra những chiến lược phù hợp. Nếu đưa chung chung như hiện nay sẽ gây khó cho DN, người dân, ngay cả cơ quan quản lý Nhà nước.” – Chuyên gia kinh tế, TS Phạm Chi Lan

“DN BĐS nên xây dựng chiến lược trong các giai đoạn phát triển cụ thể, có phân kỳ đầu tư hợp lý; sử dụng dịch vụ thuê ngoài, liên kết, hợp tác hoặc chọn mô hình công ty cổ phần và thuê tư vấn chuyên nghiệp để mời gọi đối tác đầu tư tài chính. Quỹ đầu tư kết nối cộng đồng và các mô hình Fintech gọi vốn… là những nguồn tài chính phù hợp với DN quản trị minh bạch, không nên quá phụ thuộc vào nguồn vốn vay từ ngân hàng.” – Chuyên gia kinh tế, TS Đinh Thế Hiển

Theo Kinhtedothi

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

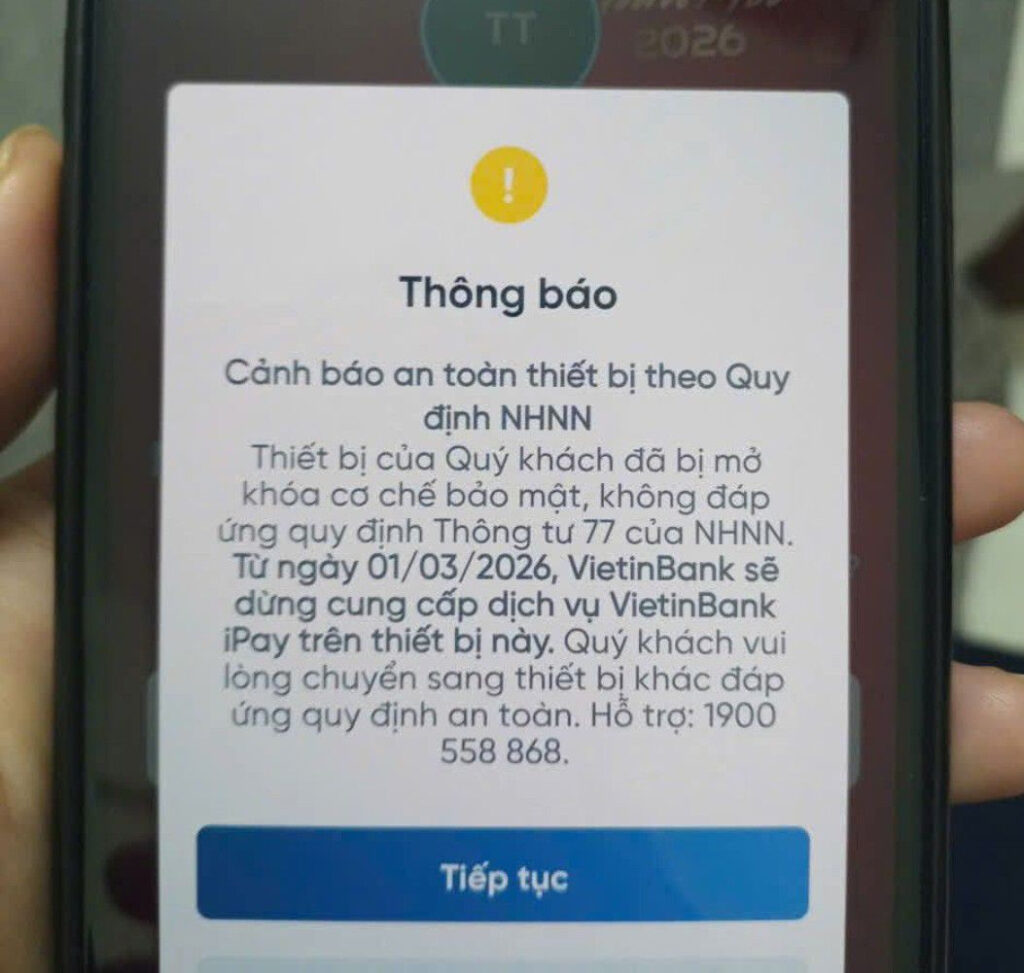

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Thị trường bất động sản công nghiệp Việt Nam trỗi dậy

- Nhân viên phòng công chứng Quận 9: “Tôi không có thời gian đứng dậy đi ăn cơm trưa khi hồ sơ mua bán nhà đất bỗng tăng mạnh”

- 4 cách sửa lỗi không gõ được Tiếng Việt trong Skype Windows 10

- Bình Dương: Họp báo thông tin tình hình kinh tế – xã hội tháng 5 năm 2023

- Đề xuất tiếp tục giãn, hoãn nợ cho doanh nghiệp