![]()

Với việc nâng hạng lên thị trường mới nổi, SSI Research ước tính sơ bộ dòng vốn từ các quỹ ETF có thể lên đến 1,7 tỷ USD, chưa tính đến dòng vốn từ các quỹ chủ động.

Bộ Tài chính đã chính thức ban hành Thông tư 68/2024 sửa đổi 4 thông tư liên quan đến nhà đầu tư tổ chức nước ngoài có thể giao dịch mua cổ phiếu không yêu cầu có đủ tiền (Non Pre-funding solution – NPS) và lộ trình công bố thông tin bằng tiếng Anh. Thông tư sẽ có hiệu lực từ ngày 2/11/2024.

Theo báo cáo mới cập nhật của SSI Research, Tổng công ty Lưu ký và Bù trừ chứng khoán Việt Nam (VSDC), Công ty chứng khoán (CTCK), Ngân hàng Lưu ký (NHLK) và các nhà đầu tư hiện đang làm việc để hoàn tất quy trình giấy tờ.Đây là một bước tiến gần hơn để thị trường chứng khoán Việt Nam đáp ứng các yêu cầu nâng hạng lên thị trường mới nổi của FTSE Russell.

SSI Research dự báo Việt Nam sẽ được nâng hạng trong kỳ đánh giá tháng 9/2025. Với việc nâng hạng lên thị trường mới nổi, theo ước tính sơ bộ dòng vốn từ các quỹ ETF có thể lên đến 1,7 tỷ USD, chưa tính đến dòng vốn từ các quỹ chủ động (FTSE Russell ước tính tổng tài sản từ các quỹ chủ động gấp 5 lần so với các quỹ ETF).

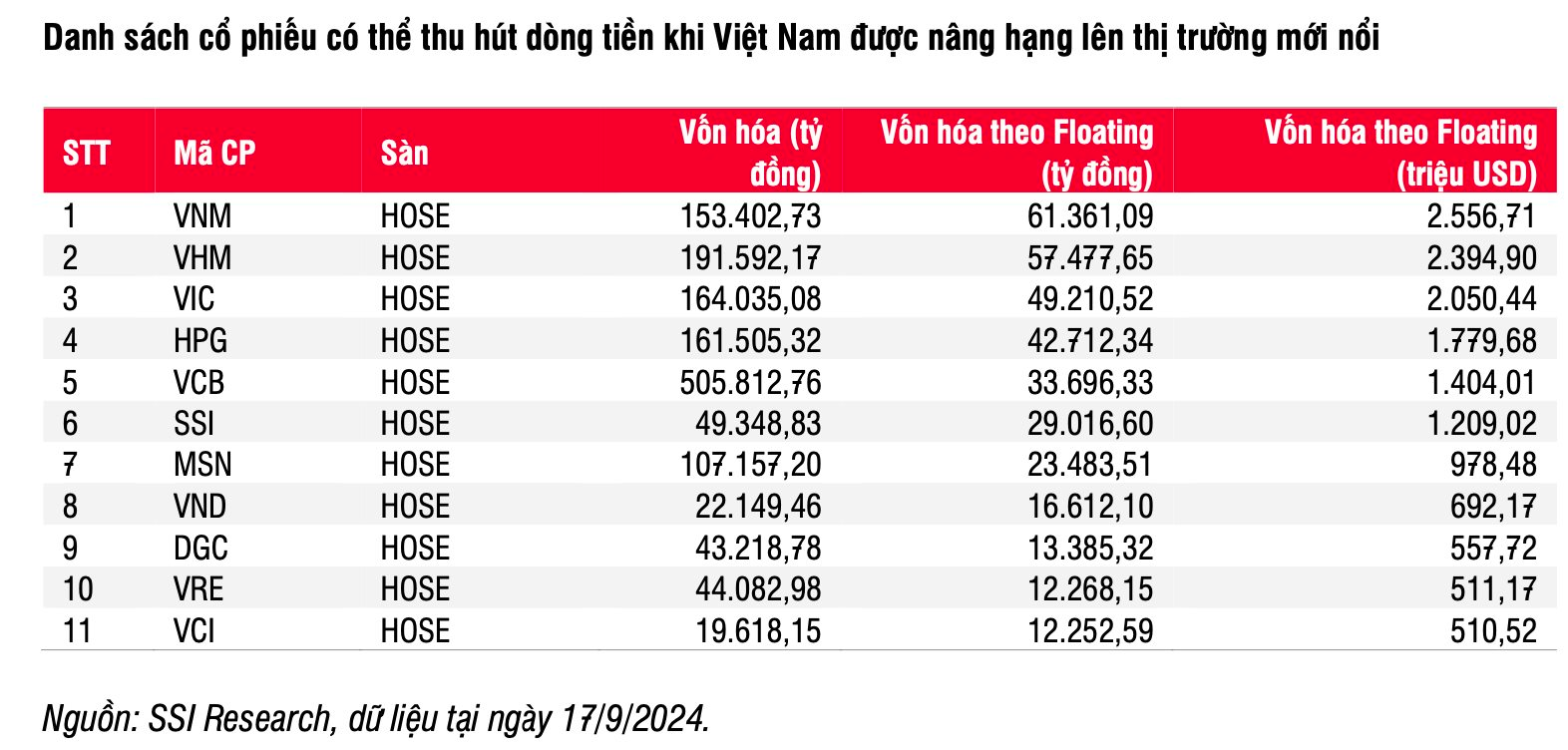

Theo SSI Research, các cổ phiếu VNM, VHM, VIC, HPG, VCB, SSI, MSN, VND, DGC, VRE, VCI có thể thu hút dòng tiền lớn Việt Nam được nâng hạng lên thị trường mới nổi. Đây đều là những cổ phiếu Bluechips đầu ngành nhưng chưa kín room ngoại. Tuy nhiên, bộ phận phân tích này không đưa ra con số cụ thể.

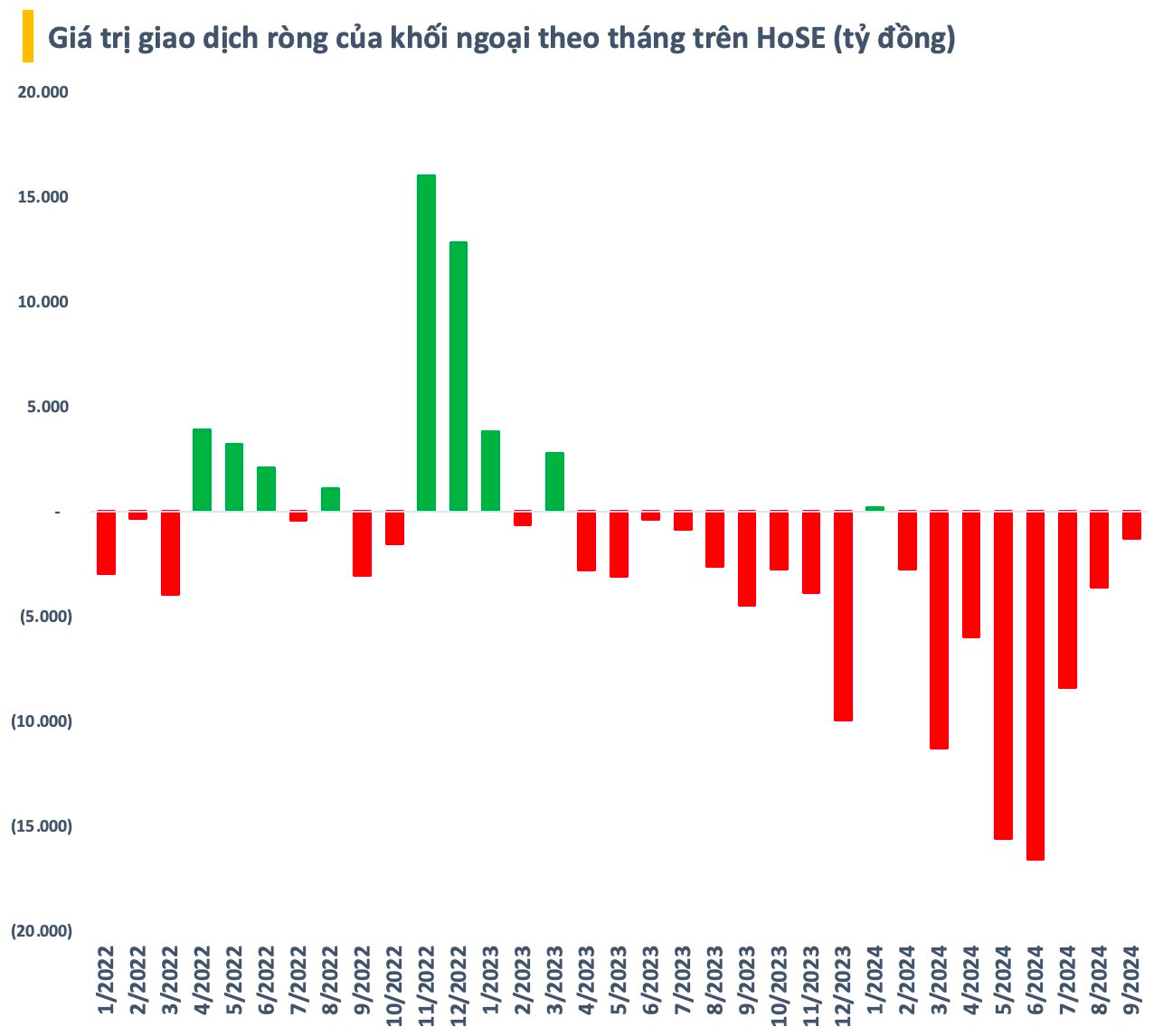

Việc tháo gỡ nút thắt quan trọng trong quá trình nâng hạng được kỳ vọng sẽ trở thành chất xúc tác để đảo chiều dòng vốn ngoại trên thị trường chứng khoán Việt Nam. Thời gian qua, nhà đầu tư nước ngoài xả hàng triền miên với tổng giá trị bán ròng từ đầu năm 2024 lên đến hơn 65.000 tỷ đồng (2,6 tỷ USD) chỉ tính riêng trên HoSE.

Một số nhận định cho rằng đà bán ròng của khối ngoại thời gian gần đây là do (1) động thái chốt lời; (2) chênh lệch lãi suất khiến dòng vốn có xu hướng rút khỏi các thị trường mới nổi và cận biên trong đó có Việt Nam; (3) áp lực tỷ giá ảnh hưởng đến hiệu suất đầu tư của các quỹ ngoại trên TTCK Việt Nam.

Ở góc nhìn dài hạn hơn, theo ông Dominic Scriven – Chủ tịch Dragon Capital, nguyên nhân có lẽ đến từ cả yếu tố nội và yếu tố ngoại. Thế giới không thiếu thách thức, thậm chí nỗi lo, mối đe doạ như các vấn đề địa chính trị ở Trung Đông, Nga – Ukraine…Thông thường, khi các nhà đầu tư nước ngoài sợ, nhận thấy rủi ro, hành động sẽ là bán và đem tiền về nước cho an toàn.

Một vấn đề đáng quan tâm nữa, theo người đứng đầu Dragon Capital là bong bóng tài chính. Nhiều nước, đặc biệt là các nước phát triển 10 năm gần đây không ngừng in tiền, dẫn đến nợ công, nợ tư, lạm phát, giá trị tài sản, đặc biệt là chi phí sống tăng cao. Trên góc độ nhà phân tích, điều này là không hiểu nổi và nó gây ra những sự bất ngờ. Điển hình như việc đồng yên và thị trường chứng khoán Nhật Bản thay đổi rất nhanh trong thời gian ngắn vừa qua. Những yếu tố này làm cho chiến lược đầu tư của các quỹ lớn trên thế giới phải điều chỉnh.

Ông Dominic Scriven cũng chỉ ra các yếu tố trong nước cũng ảnh hưởng đến dòng vốn ngoại. Hai năm gần đây, Dragon Capital phân tích 80 công ty lớn chiếm khoảng trên 80% giá trị vốn hoá thị trường, nhận thấy không có sự tăng trưởng lợi nhuận. Một thị trường không tăng trưởng lợi nhuận trong 2 năm (2022-2023), nhà đầu tư sẽ bỏ đi. Đây là một yếu tố rất lớn trong tầm nhìn của nhà đầu tư nước ngoài gần đây.

Nguồn: https://cafef.vn/chung-khoan-viet-nam-den-gan-muc-tieu-nang-hang-co-phieu-nao-se-don-dong-tien-lon-188240919084151513.chn

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Giá cà phê hôm nay 2/6: Ổn định cả trong nước và trên thế giới

- Phó hiệu trưởng bị tố sàm sỡ nữ sinh: Bộ GD&ĐT yêu cầu xác minh

- Giá vàng hôm nay 26/1: Tiếp tục trụ vững trên mức cao

- Phiên 26/4: Khối ngoại mua ròng trở lại, một cổ phiếu đầu ngành được gom mạnh 4 phiên liên tiếp

- Góc nhìn CTCK: VN-Index hướng lên 1.200 điểm, tập trung nhóm cổ phiếu đang thu hút dòng tiền