VNDirect cho biết MB và VPBank là hai nhà băng được giao room tín dụng khoảng 24%. Đây là hai ngân hàng có tham gia nhiệm vụ tái cơ cấu ngân hàng yếu kém được ưu tiên trong cấp hạn mức tín dụng.

Trong báo cáo ngành ngân hàng của CTCP Chứng khoán VNDirect, các chuyên gia phân tích cho hay đã có hai nhà băng được giao hạn mức (room) tín dụng cao hơn so với ngành lên tới 24%, cụ thể là MB và VPBank.

MB, VPBank và hai cái tên khác là Vietcombank và HDBank là 4 ngân hàng được ưu tiên về hạn mức tăng trưởng tín dụng do tham gia tái cơ cấu các ngân hàng yếu kém. Trong năm 2022, MB được cấp room là 23,2% và VPBank được cấp room là 27,2%.

Theo số liệu công bố trong nhóm 11 ngân hàng của VNDirect, MB và VPBank là những ngân hàng có room tín dụng cao nhất. Các nhà băng còn lại đều có room tín dụng dưới 15% gồm:Techcombank, VIB, Vietcombank, VietinBank, BIDV, TPBank HDBank và Sacombank.

Vào cuối quý II/2023, tín dụng toàn hệ thống tăng 4,7% so với đầu năm, thấp hơn so với mức tăng 9,4% vào cuối quý trước nhưng đã tăng đáng kể từ mức 3,17% hồi cuối tháng 5/2023.

Riêng trong quý II, những ngân hàng có tỷ lệ cho vay cao với ngành bất động sản như Techcombank, HDBank ghi nhận tốc độ tăng trưởng chậm lại khi lĩnh vực này vẫn đang trong thời kỳ khó khăn. Cụ thể, tăng trưởng tín dụng của Techcombank và HDBank lần lượt chỉ đạt 0,57% và 0,19% so với quý trước.

Trong khi đó, các nhà băng có tỷ lệ cho vay bán lẻ cao đạt mức tăng trưởng tín dụng ấn tượng so với quý trước như ACB (tăng 5,51%), VIB (tăng 2,19%) cho thấy dấu hiệu hồi phục nhẹ từ nhu cầu tiêu dùng.

Các nhà băng được nới room tín dụng cao là MB và VPBank cũng đạt mức tăng trưởng tín dụng cao trong kỳ. Cụ thể, tăng trưởng tín dụng quý II của MB đạt 6,49% so với quý trước; của VPBank đạt 5% (chủ yếu nhờ thanh khoản dồi dào sau thương vụ bán 15% vốn cho SMBC).

Trong nửa cuối năm, VNDirect kỳ vọng những ngân hàng có tỷ lệ cao về cho vay bán lẻ như VIB, ACB có nhiều cơ hội để cải thiện tăng trưởng tín dụng khi Việt Nam đang bước vào giai đoạn phục hồi ban đầu.

Ngược lại, VNDirect cho biết những ngân hàng có tỷ lệ cho vay bất động sản cao có thể gặp khó khăn trong việc mở rộng tín dụng khi Thông tư 06 (có hiệu lực từ tháng 9/2023) sẽ giới hạn khả năng tiếp cận vốn của các doanh nghiệp.

Các chuyên gia phân tích cũng không kỳ vọng sự cải thiện ở NIM ngay lập tứccủa các ngân hàng khi việc cắt giảm lãi suất vẫn là ưu tiên hàng đầu để thúc đẩy hoạt động kinh tế. Trong nửa cuối năm, những ngân hàng có tỷ lệ cho vay cá nhân cao; tỷ lệ LDR thấp và tỷ trọng vốn ngoại tệ trên tổng nguồn vốn thấp sẽ có nhiều cơ hội để cải thiện NIM tốt hơn so với toàn ngành như MB, VIB.

Nguồn: https://baomoi.com

- Giá xăng dầu hôm nay 14/6: Căng thẳng Trung Đông đẩy giá dầu tăng mạnh

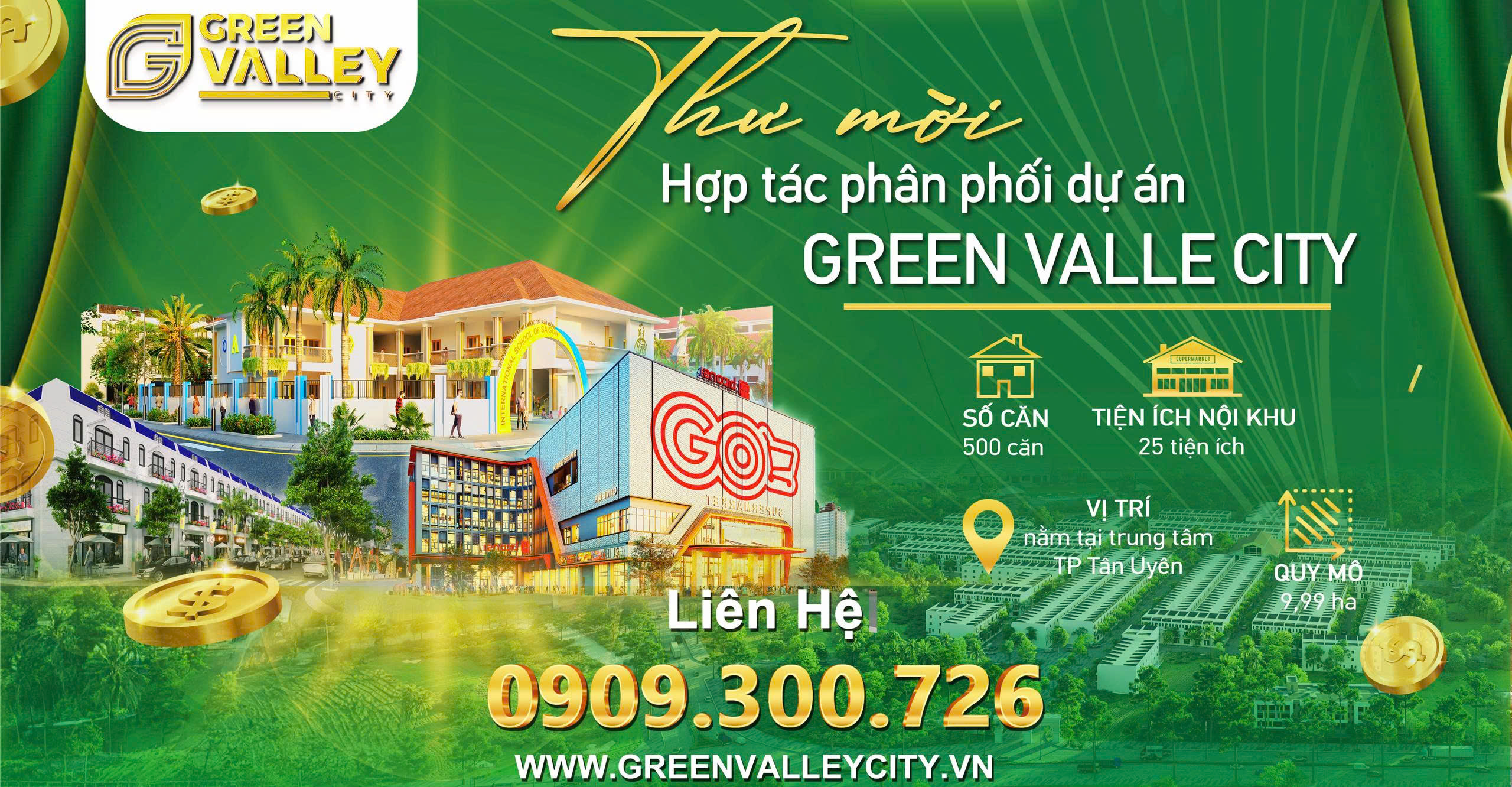

- Sài Gòn Center và Ngân Hàng Vietinbank TP.HCM ký thoả thuận hợp tác cho khách hàng vay mua nhà dự án Green Valley City

- Một năm kinh tế nằm ngoài dự liệu của Fed

- Thủ tướng chỉ đạo quyết liệt gỡ khó cho bất động sản: Hành động kịp thời, thị trường sẽ khởi sắc

- Đồng Nai: Hỗn chiến, 1 người đâm thương vong 2 người

- Triển vọng kinh tế Việt Nam đang rất tích cực

- Bình Dương: Trao quyết định bổ nhiệm lại cho 2 giám đốc sở

- Nắng nóng gay gắt sắp tái diễn